Whatever it takes

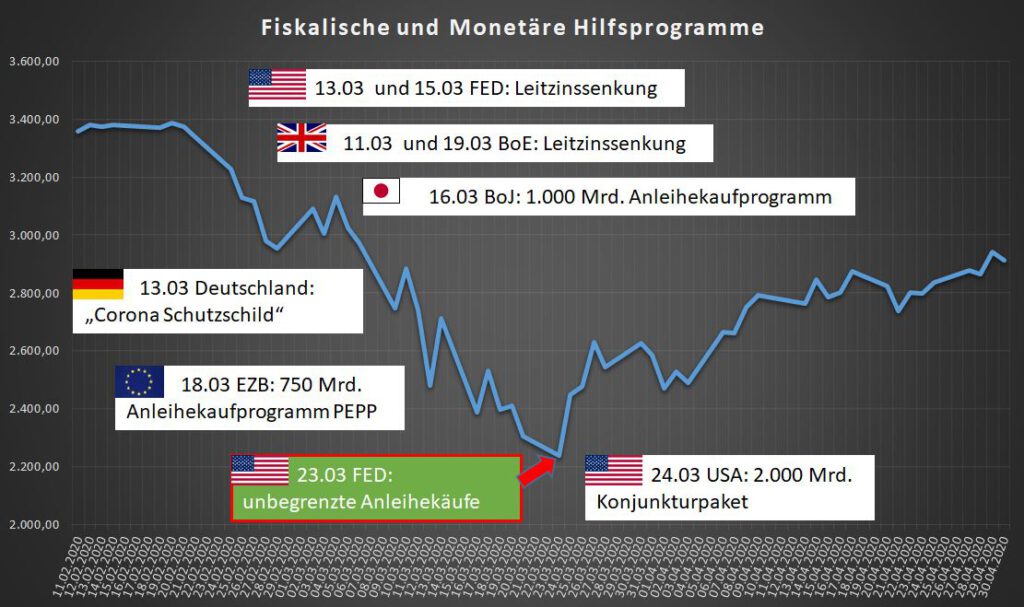

Die wirtschaftlichen Folgen der Corona-Pandemie sind das Ergebnis des durch den staatlich Lockdown ausgelösten gleichzeitigen Angebots- und Nachfrageschock. Entsprechend bedarf es sowohl auf Angebots- als auch Nachfrageseite Unterstützung um den Wirtschaftsmotor wieder in Gang zu bringen. Politik und Notenbanken zögerten nicht sich mit fiskalischen- und monetären Unterstützungsmaßnahmen zu überbieten.

Zur Stimulierung der Konjunktur auf der Nachfrageseite hat die US Regierung beispielsweise schuldenfinanziere Konsumgutscheine von bis zu 1200 USD pro Person ausgestellt, für Deutschland ist die Mehrwertsteuersenkung zu nennen. Diese Programme hatten allerdings zur Folge, dass die Staatsverschuldung in vielen Ländern auf einen neuen Rekordstand wuchs. Die Angebotsseite zu stimulieren ist dagegen ein schwierigeres Unterfangen, weshalb die hier eingesetzten Summen auch um ein vielfaches höher ausfallen. Oberste Priorität hat zunächst die Liquidität an den kurzfristigen Anleihemärkten zu sichern um Zahlungsausfälle und Bankenpleiten zu verhindern. Zu den angespannten Verhältnissen kam im März der Beinahe-Zusammenbruch der amerikanischen Schieferölindustrie, ausgelöst durch den Preissturz am Ölmarkt, hinzu, der die Liquidität weiter verknappte.

Zusammenarbeit der Zentralbanken

Die Erhaltung eines liquiden Repomarkets ist die wohl wichtigste Aufgabe im Tagesgeschäft der Zentralbanken. Da viele nicht amerikanische Unternehmen in Dollar verschuldet sind und sich bei plötzlichen Umsatzausfällen Dollar leihen müssen, kommt dem US-Dollar als Weltreservewährung und damit auch der amerikanischen Notenbank eine besondere Stellung zu. Zu diesem Zweck unterhalten Zentralbanken untereinander Devisenaustauschvereinbarungen, sogenannte Swap Lines, sodass sich inländische Banken bei ihrer Zentralbank Devisen leihen und an die Unternehmen weitergeben können. Die US Notenbank FED unterhält in ruhigen Zeiten Swap Lines mit der kanadischen, englischen, japanischen und europäischen Zentralbank. Ein koordiniertes Vorgehen der Zentralbanken zeigt sich unter anderem daran, dass die US Notenbank als Reaktion auf die auftretenden Liquiditätsengpässe Swap Lines mit neun weiteren Zentralbanken installiert hat.

Never fight the FED

Während die Senkung der Leitzinsen auf Nahe 0% niemanden mehr beeindrucken konnte und die Hilfsprogramme anderer Staaten lediglich Strohfeuer an den Märkten zündeten, stellt die Ankündigung der FED in unbegrenztem Umfang US Staatsanleihen und Unternehmensanleihen zu kaufen den Wendepunkt an den Aktienmärkten dar. Außerdem wird wieder einmal klar: Die Welt spricht in Dollar und die Weltkonjunktur ist maßgeblich von den USA abhängig. Die „Whatever it takes“ Ankündigung Mario Draghis im Jahr 2012 alles zu unternehmen um den Euro zu erhalten symbolisiert die heutige Zentralbankpolitik perfekt. Der entscheidende Punkt dieser Politik sind nicht die Maßnahmen selbst, sondern die Glaubwürdigkeit der Zentralbanken. Diese Glaubwürdigkeit ist es, ohne die eine schnelle Erholung der Aktienmärkte nicht möglich gewesen wäre.

Zinskurve, Inflation und die Entschuldung der Staaten – Die „Big Bazooka“ steht bereit

Für jeden unternehmerisch denkenden Menschen stellt sich die Frage, wie die angehäuften Schuldenberge jemals wieder abgebaut werden können? – Die Antwort lautet: Das ist überhaupt nicht geplant. Bestes Beispiel hierfür ist Japan, dessen Zinsen bereits seit mehr als 20 Jahren bei nahe 0% liegen und das die höchste Verschuldung unter den Industrieländern aufweißt. Damit steht der Eurozone noch mindestens 10 „problemlose“ Jahre Null- bzw. Negativzinspolitik bevor. Im Falle der USA kann dieser Zustand sogar noch viel länger aufrechterhalten werden, da durch den US-Dollar als Weltreservewährung US Staatsanleihen immer auf Nachfrage treffen werden.

Auch die Frage welche Instrumente den Zentralbanken noch bleiben, sollte ein neues „Black Swan“ Event auftreten, welches eine neue Panik an den Märkten auslöst, liegt nahe. Während für die FED immerhin noch eine Senkung in den negativen Bereich möglich ist, haben EZB und Bank of Japan in diesem Bereich bereits ihr Pulver verschossen, denn es gibt eine natürliche Grenze unter die die Zinsen nicht fallen können, ohne dass das Fiat-Geldsystem zusammenbricht. Man stelle sich einen theorethischen Strafzins von -99% vor: Die Folge wäre ein Bank-Run, da jeder sein Giralgeld in Bargeld umwandeln wollen würde. Gleichzeitig würde die Geldmenge explodieren und damit auch das Bargeld seinen Wert verlieren.

Doch wie wahrscheinlich ist ein Anziehen der Inflation in der aktuellen Null- bis geringen Negativzinsphase bei gleichzeitigem Dauerbetrieb der Gelddruckmaschinen der Zentralbanken? Eine baldige und drastische Steigerung der Verbraucherpreisindizes ist kurz- und mittelfristig nicht zu erwarten, da das geschaffene Geld nicht nachfragewirksam wird, es dient lediglich als Staats- und Unternehmensfinanzierung und bläht damit deren Bilanzen auf. Das Ergebnis ist eine Vermögensinflation an den Kapitalmärkten – gut wer investiert ist – welche sich nur langsam auf die Realwirtschaft durchschlägt. Die Hoffnung der Zentralbanker ist, dass bis dorthin das BIP ebenfalls wieder mitwächst und sich mit der Geldmenge an das gesunde Wachstum anpasst.

Sollte dies nicht eintreten wäre die letzte Option und wahre „Big Bazooka“( das Anleihekaufprogramm welches ebenfalls so bezeichnet wurden würde dann eher einem Knallfrosch gleichen) die Steuerung der Zinsstrukturkurve, also nicht nur den kurzfristigen Zins, sondern auch den langfristigen Zinssatz zu steuern. Letztendlich gliche dieses Szenario der finanziellen Repression in Folge des zweiten Weltkriegs, indem die gigantischen Kriegsschulden durch die Entwertung der Sparguthaben getilgt wurden. Dieses Szenario ist allerdings äußerst unwahrscheinlich, da es politisch schwer durchsetzbar ist und die wirtschaftliche Vormachtstellung der USA schwächen sowie den US-Dollar als Weltleitwährung gefährden würde.